みなさんは海外旅行にいくとき、クレジットカードに付帯する海外旅行保険で済ませますか?それとも損害保険会社で販売されている保険に入りますか? まさか両方なしで出国する人はいないですよね?

「保険加入派」と「カードの保険で充分派」の争いは永遠に解決しないと思います。私は基本的に近場ならクレジットカード、遠出するときは海外旅行保険に改めて加入しています。

今回は、海外旅行保険の必要性と、クレジットカードに付随する保険の仕組みとおススメクレジットカード、さらには保険に加入する場合のおススメ保険について紹介できればと思います。

目次

海外は震えるほど医療費が高い

まず前提としてですが、海外の医療費の高さは洒落になりません。そもそも海外では物価水準を取り払うと日本に比べ医療費が高いうえに、日本ではありませんから健康保険はもちろん適用されず、国内のように「3割負担」というわけにはいきません。

詳しくは損保ジャパンのホームページに掲載されていた事例をみてください。ものによっては数百万円という単位になるので震えますよ。

【事例1】アメリカで溺れて意識不明

海水浴中に溺れて意識を失い、ICUへ。約1か月入院したのち、看護師付き添いのもと、プライベートジェット機で日本まで搬送された。(20代女性)お支払い保険金

旅行先での治療費用 (保険金額全額) 5,000,000円 帰国後の治療費用 (保険金額全額) 10,000,000円 合計 15,000,000円 ※現地で実際にかかった治療費用は約3,000万円で、保険金額を大幅に超過。自己負担となった。

【事例2】中国で路線バスに搭乗中、トラックが衝突

乗っていた路線バスにトラックが衝突し、足を骨折。事故の後、病院に搬送されたが、その後2度転院し、転院先の病院で手術を受ける。事故の発生の日から17日後、看護師付き添いのもとで日本に帰国した。(20代男性)お支払い保険金

旅行先での治療費用 625,793円 搬送費用(現地緊急移送・日本への帰国費用等) 6,038,750円 合計 6,664,543円 ※実際にかかった費用から、バス会社による補償(約45,000円)を差し引いて、保険金をお支払いした。

【事例3】スペインでホテルのベランダより落下

ホテルのベランダより誤って落下。頭蓋骨や両足首等、複数箇所に骨折を負う。現地公立病院へ救急車にて運ばれ、入院、手術となる。看護師付き添いのもと帰国する。(40代男性)お支払い保険金

旅行先での治療費用 2,368,932円 救援者費用 3,399,196円 合計 5,768,128円

もちろん、保険会社は当然ながら保険を売りたいので、危機感をあおる高額事例ばかり載せているものではありますが…。それでも不安になりますよね。日本なら3割負担+高額療養費制度がありますので、そこまで自己負担が大きくなることはありません。

そこで、何かしらの備えは必要ですが、「海外旅行保険に加入するか」「クレジットカードに付帯する保険で十分か」については議論のあるところです。

ここで重要なのが、「クレジットカードの保険を正確に理解しているか」というところに尽きます。ここを正確に理解していないといけません。

クレジットカードに付帯する保険を正確に理解しよう

「クレジットカードに海外旅行保険がついている」と思ってる人、自分のカードの補償内容を理解していますか?

クレジットカードの広告には、よく「海外旅行保険付帯◯万円!」とか大々的にうっているものもありますが、保険の中身がスッカスカのカッスカスだったり、使いにくいものだったりするものもあります。

クレジットカードの保険を見ていく場合、注意しなくてはならないことが以下3点あります。

- 「自動付帯」であることが重要

- 死亡部分の高額さには意味ない。

- 傷害保険はカードの合算が可能。

それぞれについて詳しく見ていきたいと思います。

保険が自動付帯かと利用付帯かを確認する必要がある

まず、クレジットカードの海外旅行保険には、大きく分けて「自動付帯」と「利用付帯」があります。

自動付帯というのはお守りみたいなもので、そのクレジットカードを海外旅行時に持ってるだけで、保険の適用対象となります。

一方、利用付帯というのは、カードによって若干条件が異なりますが、パッケージツアーの代金か交通費を、「原則として出国前に」利用した場合に限り、保険が適用されるというものです。

とすれば、当たり前ですが、自動付帯の方がいいわけですね。

ところが、世の中には「利用付帯」となっているクレジットカードの方が多いんじゃないかなと思います。特に年会費無料のクレジットカードは圧倒的に利用付帯の方が多いです。そりゃ、カード会社からすれば保険はサービスなわけで、その前提としてカード使ってもらわなければ利益がでませんからね。

「傷害保険額」=怪我のときに出してくれる金額ではない

海外旅行傷害保険○千万円補償!というのをクレジットカードの広告でみかけたりしますが、実はよく中身をみていくと、「傷害保険」のうちの「死亡部分」の金額だったりします。「傷害保険」という言葉だと、怪我の入院もこの額かと勘違いしてしまう。これは本当に騙される。

具体的な例をみていきましょう。

これは、ANA陸マイラーなら誰しもが持っているといわれる「ソラチカカード(ANA to me CARD PASMO JCB)」の広告です。

「最高1,000万円の国内航空傷害保険/海外旅行傷害保険」と書いてありますね。何もしらないと、もしかしたら、傷害(=ケガ)したときの補償が最高1,000万円と勘違いしてしまうかもしれません。

ただ、ソラチカカードの実際の海外旅行保険の補償は以下のとおりです。

- 死亡・高度障害…1000万円

- 傷害・疾病…補償なし

なんとソラチカカードについては病気やケガの際には、一切補償がないクレジットカードなんです。これはびっくりですよね。

ANAのクレジットカードを取り上げたので、続いてJALカードの保険の内容もみてみましょうか。

| 補償内容 | 普通カード | CLUB-Aカード | CLUB-Aゴールドカード |

|---|---|---|---|

| 傷害死亡 | 1000万円 | 5000万円 | 5000万円 |

| 傷害後遺障害 | 30~1000万円 | 150万~5000万円 | 150万~5000万円 |

| 傷害治療費用(1事故の限度額) | なし | 150万円 | 150万~300万円 |

| 疾病治療費用(1疾病の限度額) | なし | 150万円 | 150万~300万円 |

| 賠償責任(1事故の限度額) | 2,000万円 | 2000万円 | 2000万~1億円 |

年会費1万円のCLUB-Aカードで、障害や疾病に対する保険がようやく150万円つきます。

ちなみにわたくしがメインカードとしているSPGアメックスカードですが、傷害治療や疾病治療に対する補償は、200万円まで自動付帯+100万円の利用付帯です。(年会費が約3万円です)

このように、障害や疾病に対する補償って、せいぜい100~200万円くらい、年会費が有料のゴールドカードでも、おそらく多くても300万円程度といったところでしょうか。

最初に紹介した事例で、病気や事故にあった場合の医療費が数百万円と紹介しましたが、これではちょっと足りないですよね。

死亡保険以外は、複数枚のカード合算処理は可能

では、100万や200万の補償じゃ、全くカード保険が役に立たないかというと、そうでもありません。

カードの保険は、死亡保険以外は複数枚のクレジットカードを合算して使うことができます。

例えば医療費が300万円で、200万まで補償してくれるクレジットカードが2枚あれば、両方のクレジットカードが提携する保険会社に対して請求することができます。これも覚えておきましょう。

スポンサーリンク

私は万が一の際の手間を考えてオーダーメード保険に入ります。

クレジットカードの保険のみで海外旅行保険をすませることは、その性質をちゃんと理解し、複数のカードをうまく活用すればありだと思いますし、比較的近場で安全な国の場合は私もそうしています。その際のおすすめカード等は記事の最後に書きました。

ただ、治療費が高額になって複数のカードで処理せざるを得ない場合、複数のカード会社と海外から連絡とらなければならないという手間はなかなか厳しいのではないかなーとおもうんです。

自分が身体を壊したり、怪我した場合にそんな余裕ってあるのだろうか?まして海外で精神的に疲れているときに…と考えてしまいます。

それを考えると、保険会社1社に話をすればよく、確実にキャッシュレス処理ができるのであれば、改めて損害保険会社を使う方がよいのかな、と個人的には思ってます。

オーダーメード保険が安くておススメ!

ただ、旅行会社とかの店舗にあるパンフレットの保険って高いと思うんです。色々な補償がこみこみになっているんですよね。特にパックツアーの購入と抱き合わせでついてくるパンフレット。あれは高すぎます。

その点、インターネットで申し込む保険って、かなり安くできたりすんですよ。

そこで、私は、2006年の初海外から、滞在が短い海外旅行を除き、いつも「損保ジャパン」のオーダーメード保険やファミリープランをインターネット経由で申し込んでいます。特に、オーダーメードは必要な部分のみに補償をつけたりすることができるのでおすすめです。

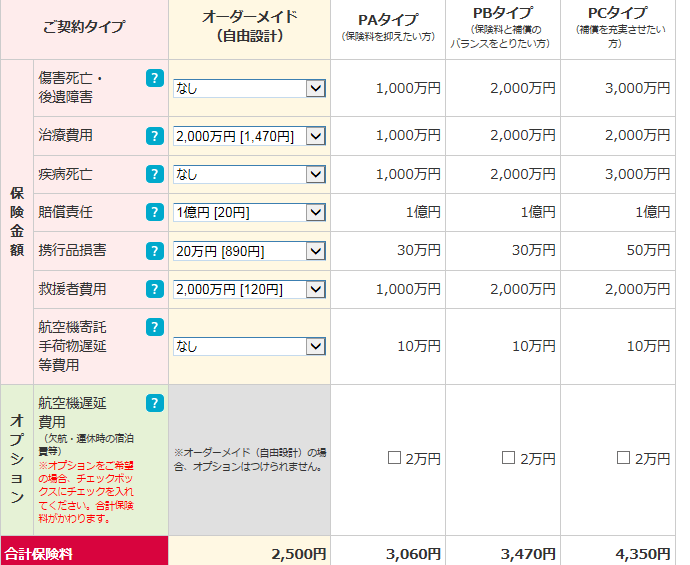

オーダーメード保険は、「死亡」、「障害、疾病治療」、「賠償」などの各項目について、選択肢の中から自分で補償額を設定することができます。

旅行先と日数にあわせて、個々の項目に保険料が設定され、その合計が最終的な保険料になります。死亡の補償金がいくらだから保険料はいくら、治療の補償金がいくらだから保険料はいくら…と計算していきます。

例えば、私の場合は、死亡保険はカードで十分ついていることから、死亡補償はゼロにして、その他の保険部分については手厚めにするというオーダーメードを組んでいます。具体的な例をみてみましょう。

オーダーメード保険の一例を紹介します!

実際にオーダーメードの保険がどのようなものかを少し見てもらえればと思います。

こちらは4泊6日でハワイに行く際の保険料です。保険料が2,080円と、かなり安いですよね?思っていた以上に安いのではないでしょうか。私も最初はびっくりしました。

これは、6泊8日でヨーロッパの複数国を周遊することを想定した保険料になります。ヨーロッパ周遊の保険が2,500円というのは、お店に出ているパンフレットよりも相当安いと思います。

どちらも、治療と賠償、救援者費用は最も補償額が高いもの、携行品損害は、貧乏人なので20万円以上も物を持ち歩かないことから、1番補償額が低い20万円として保険料を抑えました。

私はこれでもちょっと高いと思っています(笑)正直、携行品損害は、クレジットカードの保険1枚あれば十分な気もしますし、金目のもの持ち歩かないのなら不要かもしれませんね。

今回つけなかった、「航空機寄託手荷物遅延等費用」というのは、簡単にいえばロストバゲージに対する保険です。荷物がちゃんと届かなかった場合の保険になります。私は今まで一度もロストバゲージにあったことないのもあって、普段からつけていません。不安ならば100円前後でつけることができます。

ただ、損保ジャパンのオーダーメード保険は、飛行機の遅延に対する補償をつけることができません。これは正直つけたいと思っていて、この点改善されるといいんですけどね。

繰り返しますが、この補償内容で、ハワイ4泊6日で2,000円ほど、ヨーロッパ6泊8日で2,500円ほどであれば、掛け捨てでもそれほど負担にならない額だと思います。

【損保ジャパンの海外旅行保険はこちらからどうぞ】

sompojapan.net”>sompojapan.net

クレジットカードで保険でまかないたい人のためにおすすめのカード3枚を紹介!(2018年版)

最初にいったとおり、保険は哲学なので、「保険には入らない」というひともいると思います。そんな人は、説明したとおり、複数枚のカードを組み合わせることが肝要ですが、結局、どのようなクレジットカードならどれがいいのかというのを考えてみます。

私からは、まずは以下の2枚を保有することをオススメします。「自動付帯」のほか、「200万以上補償」、「キャッシュレス」、「海外からサポートを受けられる」の条件を兼ね備えた、「保険のために作るべき」カードが以下の2つです。

【年会費無料】エポスカード(私も持っています)

| カード年会費 | 永年無料 |

|---|---|

| 付帯方法 | 自動付帯 |

| 死亡補償 | 500万円 |

| 傷害治療補償 | 200万円 |

| 疾病治療補償 | 270万円 |

| 賠償 | 2000万円 |

| 携行品損害 | 20万円 |

| キャッシュレス対応 | ○ |

海外旅行保険としてのスペックは超優秀です。自動付帯、傷害・疾病治療が200~270万円補償、キャッシュレス対応でカード年会費無料という、非常に理想的なカードです。

エポスカードは若年層にはかなりメジャーなクレジットカードで審査も緩いのですが、海外旅行保険の優秀さこそが、エポスカードの隠れた実力だと思うんです。

正直、ポイントの還元率が低いので普段遣いのクレジットカードとしてはおすすめしがたいですが、マルイのセールとカラオケのほか、海外旅行のときにも大活躍ですものだと思います。持っておいて損はないクレジットカードです。

【エポスカードについてはこちらの記事をご覧ください】

【年会費無料】ジャックス横浜インビテーションカード

| カード年会費 | 永年無料 |

|---|---|

| 付帯方法 | 自動付帯 |

| 傷害死亡補償 | 2000万円 |

| 傷害治療補償 | 200万円 |

| 疾病治療補償 | 200万円 |

| 賠償 | 2000万円 |

| 携行品損害 | 20万円 |

| キャッシュレス対応 | ○ |

ジャックスの数あるブランドの中でも、一気にマイナーなクレジットカードになってしまいました(笑)ジャックスのカードのうち、海外旅行保険が付帯されているカードって少ないんですよね。

ただスペックは非常に優秀で、自動付帯、傷害・疾病治療が200万円補償、キャッシュレス対応でカード年会費無料になります。ちょっとマイナーですが、お守りとしてどうぞ。あと浜っ子としてはカードデザインが素晴らしいと思います。

【年会費3,000円】ミライノゴールドカードは家族補償つき

| カード年会費 | 3,000円 (年間100万円以上の決済で翌年無料) |

|---|---|

| 付帯方法 | 自動付帯 |

| 傷害死亡補償 | 5000万円(家族1000万円) |

| 傷害治療補償 | 500万円(家族250万円) |

| 疾病治療補償 | 500万円(家族250万円) |

| 賠償 | 5000万円(家族2500万円) |

| 携行品損害 | 50万円(家族25万円) |

| キャッシュレス対応 | ○ |

また、年会費が3,000円ほどかかってしまいますが、住信SBIネット銀行が発行する「ミライノカード GOLD」は、自動付帯かつ同居の家族まで補償され、補償額も治療補償が本人で500万円、家族で250万円と非常に高くなっています。

家族まで補償してくれて、年会費が数千円で収まるクレジットカードはそうそうないので、家族までカバーしたい人には非常におススメとなるクレジットカードです。

クレジットカードだけで海外旅行保険を賄おうとすれば、紹介したクレジットカードのほか、お手持ちのクレジットカードの上限額を確認して数百万円を確保していきましょう。

これでも足りない場合は、利用付帯となっていて、海外旅行に実際にもっていくクレジットカードで必要な決済をすませる必要があります。

利用付帯のカードは保険の対象になるように必要な決済を渡航前にしましょう。

利用付帯の条件はカードによって若干異なりますが、パッケージツアー代金や航空券の支払いのほか、旅行の交通費ということで、行きの空港までの交通手段を決済すれば適用されます。上の図は楽天カードのHPに記載の内容です。

なので、出発空港が成田空港なら京成スカイライナー、成田エキスプレスやリムジンバス、羽田空港ならリムジンバス、関西国際空港なら特急はるかやリムジンバスの運賃を該当するクレジットカードで決済すれば、保険が適用されるのです。

もちろん、クレジットカードに利用履歴を残す必要がありますから、上野の金券ショップでスカイライナーのチケットを購入したり、電子マネーを利用した移動ではダメということになります。

詳しく知りたい方は、楽天カードはホームページに適用条件がわかりやすく掲載されているので、参考にしてください。

まとめ

海外旅行に出かける際、改めて保険に入るか、クレジットカードの保険ですませるかどうかは議論が分かれるところです。

保険に入るなら、私も使っている損保ジャパン日本興亜「off!」はオーダーメード保険もあるので、必要な部分に手厚く保険をかけることができ、非常におススメとなります。

また、クレジットカードのみで済ませる場合は、そのクレジットカードの保険の特性をしっかり理解することが大切だと思います。紹介したエポスカードやミライノカードGOLDなどをうまく利用して、万が一の場合に備えましょう!

スポンサーリンク